Die Nettopolizze (Provisionsfreie Fondspolizze): Erklärung, Vergleiche

Mit einem Klick direkt zum Thema

- Was ist eine Nettopolizze und welche Vorteile bietet sie?

- Kompakte Info im Video

- Die 3 Kosten-Ebenen der Geldanlage-Produkte

- So reduzierst du deine Kosten auf allen 3 Ebenen

- 4 Vergleichsrechnungen zeigen die Vorteile der Nettopolizze

- Webinar-Aufzeichnung: Testsieger Doppel-Nettopolizze

- Deine nächsten Schritte

Was ist eine Nettopolizze und welche Vorteile bietet sie?

Eine Nettopolizze ist eine Fondspolizze (Fondsgebundene Lebensversicherung) ohne Kosten für Vertriebs-Provisionen. Durch geringere Kosten erhöht sich dein Nettoergebnis deutlich gegenüber Fondspolizzen mit Provisionen.

Im Vergleich zu Online-Depots (Flatex, Traderepublic, dad.at, easybank, ...) steigerst du mit einer Nettopolizze deine Nettorendite durch geringere Steuern, da du bei Nettopolizzen keine KEST (Kapitalertragssteuer) auf die jährlichen Gewinne, sondern lediglich 4 % Eingangssteuer auf die Prämien (Versicherungssteuer) zahlst. Dieser Steuervorteil wirkt mit zunehmender Laufzeit und zunehmender Rendite exponential.

Bei Doppel-Nettopolizzen kannst du auch aktiv gemanagte Fonds provisionsfrei kaufen. Diese sauberen Fonds-Klassen nennt man Clean-Shares oder institutionelle Fondsklassen. Anders als bei ETFs erhalten Online-Banken, Hausbanken und Versicherungen Provisionen aus Fonds. Mit Doppel-Nettopolizzen sicherst du dir die Freiheit in aktive und passive Fonds (ETFs) investieren zu können ohne dafür teure Provisionen zahlen zu müssen. Damit erhöhst deine Nettorendite doppelt.

Kompakte Info im Video

In diesem Video erfährst du, wie dir pro Jahr 2 % Rendite netto mehr bleibt und wie sich diese Rendite-Differenz über die Zeit für dich auswirkt. Finde heraus, wie du deine Investitionszeit verlängerst, indem du die Entnahmephase (auch Genussphase genannt) optimal nutzt. Messbar geringere Kosten bedeuten mehr Netto vom brutto für dich.

Die 3 Kosten-Ebenen der Geldanlage-Produkte

Du kannst Fonds und ETFs entweder in einem Bankdepot (Hausbank, Onlinebank, Neo-Broker) kaufen oder in einer Fondspolizze (Versicherung). Weil die beiden Produkthüllen (Bankdepot oder Fondspolizze) in Österreich unterschiedlich besteuert werden, müssen für einen Gesamtkostenvergleich drei Ebenen berechnet werden:

- Fonds und/oder ETFs

- Depots oder Polizzen

- Steuern

Zudem werden aus den einzelnen Kosten-Ebenen Provisionen bezahlt, wodurch eine Gesamtkostenberechnung umso wichtiger ist. Diese für uns absolut logische Herangehensweise ist leider bei Produktanbietern nicht üblich. Mehr Infos dazu in unserem Artikel Fondspolizzen richtig vergleichen.

So reduzierst du deine Kosten auf allen 3 Ebenen

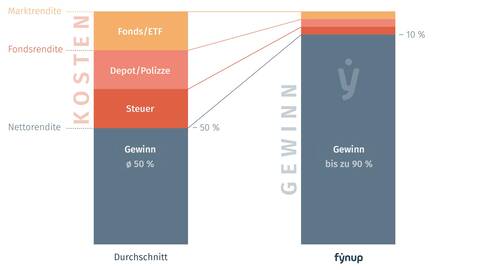

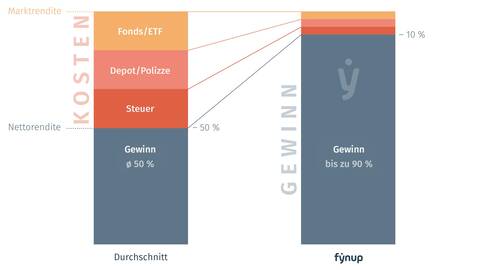

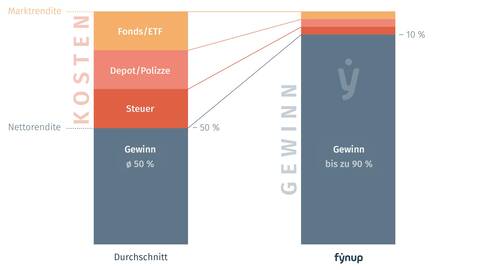

Wir betrachten in Folge alle 3 Kostenebenen und beschreiben, wie du in jeder Ebene Kosten einsparen kannst, sodass du am Ende deinen Rendite-Verlust von Ø 50 % (Ergebnis unserer Kostenstudie) auf bis zu 10 % reduzieren kannst.

1. Ebene: Provisionsfreie Fonds und ETFs

Was nur wenige wissen: Fonds zahlen aus den laufenden Kosten Provisionen (Kick-Backs) an Banken oder Versicherungen. Selten werden diese Provisionen an Kund*innen weitergegeben, meistens behalten Banken oder Versicherungen diese als Verwaltungskosten ein. Durch diese Provisionen verteuern sich die Fondskosten. Dadurch verlierst du bis zu 1,2 % Rendite pro Jahr.

Lösung: Du kannst diese Kosten reduzieren, indem du entweder günstigere ETFs/Indexfonds kaufst oder sogenannte Clean-Shares (institutionelle Fondstranchen), denn beide bezahlen keine Provisionen wodurch sich deine Kosten deutlich reduzieren.

2. Ebene: Provisionsfreie Depots und Polizzen

Für Finanzberatung wird üblicherweise in Österreich nicht direkt bezahlt. Bank-, Versicherungs- oder sonstige Berater*innen erhalten jedoch Provisionen für die Vermittlung von Produkten. Dass sich alleine aus diesem Umstand heraus Interessenskonflikte ergeben können ist naheliegend.

Durch diese Vergütungsart ist es für Konsument*innen schwer erkennbar, wie hoch die Kosten der Beratung tatsächlich sind. Absolut unmöglich ist es zu erkennen, welch immense Auswirkung Provisionen für die Entwicklung einer Geldanlage haben. Speziell bei Fondspolizzen sorgt nicht nur die Provisionskosten an sich, sondern auch die Abschlusskosten-Verteilung (Zillmerung) in den ersten 5 bis 10 Jahren für erhöhte Verluste.

Lösung: Du kannst enorm hohe Kosten sparen, wenn du provisionsfreie Produkte kaufst. Bei fynup bekommst du ganz viele Informationen kostenfrei, findest mit der fynup-Bewertung und den einzigartigen Tools selbst die besten Nettopolizzen und kannst bei Bedarf individuelle Fragen in einer Online-Beratung zu transparenten Preisen klären.

Bei einer Honorarberatung zahlst du nicht Provisionen wie bei einem Abo, sondern nur für konkret benötigte Leistungen, weshalb du damit auch flexibler bist. Mehr Infos im Artikel Provision vs. Honorarberatung.

3. Ebene: Steuer

Die Wahl der Produkthülle (Bankdepot oder Fondspolizze) ist auch deshalb wichtig, weil diese unterschiedlich besteuert werden:

- Depot: 27,5 % Kapitalertragssteuer (KESt) vom GEWINN

- Polizze: 4 % Versicherungssteuer (VSt) von der ZAHLUNG

Je nach Laufzeit und Rendite-Erwartung ist daher jeweils eine der beiden Produkthüllen steuerlich attraktiver. Vereinfacht gesagt:

- Je länger die Laufzeit und höher die Rendite-Annahme, desto steuereffizienter ist eine Fondspolizze.

- Je kürzer die Laufzeit und geringer die Rendite-Annahme, umso mehr spricht für ein Wertpapier-Depot.

4 Vergleichsrechnungen zeigen die Vorteile der Nettopolizze

Nachstehend kannst du dich in vier Vergleichsrechnungen von der Auswirkung geringerer Kosten und Steuern überzeugen. Wir zeigen hier bewusst Berechnungen mit jeweils denselben Fonds/ETFs, wobei bei den provisionsfreien Fondspolizzen die Provisionen aus den Fondskosten (Kick-Backs) an dich weitergegeben werden.

Mit Optimierung der Fonds-Portfolios (Vorschläge bei Geldanlage finden) können deine Netto-Renditen zusätzlich verbessert werden.

Das schöne an allen Berechnungen: Du siehst immer dieselben Fonds, daher hast du jeweils dasselbe Risiko und dieselbe Rendite-Chance. Der Unterschied ergibt sich einzig durch unterschiedliche Kosten und Steuern - und die kann man genau berechnen und damit messbar vergleichen.

1. Nettopolizze vs. Provisionspolizzen

- Laufzeit 30 Jahre

- Einzahlung € 200,00 monatlich

- Keine Einmalzahlung

Die Grafik zeigt dieselben Fonds (50 % Templeton Growth, 50 % Carmignac Patrimoine):

- Blau: Provisionsfeie Fondspolizze (Nettopolizze): Deutlich höhere Gewinne einzig durch geringere Kosten.

- Gelb: Fondspolizze mit laufender Abschlussprovision (ungezillmert): Hohe Kosten (Provisionen) vermindern deinen Gewinn von Jahr zu Jahr.

- Rot: Fondspolizze mit einmaliger Abschlussprovision (gezillmert): Hier werden die Abschlusskosten gleich zu Beginn über die ersten 5 Jahre verrechnet. Das führt zu einem hohen Verlust nach 5 Jahren trotz positiver Rendite. Es dauert 15 Jahre, bis von 6 % Marktrendite überhaupt erste Netto-Gewinne entstehen.

Diese Grafik wird auch im Video oben ab Minute 10:00 erklärt. > Zum Video <

2. Nettopolizze vs. Bank-Depots

- Laufzeit 30 Jahre

- Einzahlung € 200,00 monatlich

- Keine Einmalzahlung

Die Grafik zeigt dieselben Fonds (50 % Templeton Growth, 50 % Carmignac Patrimoine):

- Blau: Provisionsfreie Fondspolizze (Nettopolizze): Deutlich höhere Gewinne durch geringere Kosten und Steuern.

- Gelb: Online-Depot: Fondskosten mit Provisionen und höhere Steuern vermindern deinen Gewinn von Jahr zu Jahr.

- Rot: Berater-Bankdepot: Neben den Fondskosten mit Provisionen und höheren Steuern vermindern Provisionen für die Beratung zusätzlich deinen Gewinn von Jahr zu Jahr.

Diese Grafik wird auch im Video oben ab Minute 17:10 erklärt. > Zum Video <

3. Derselbe ETF mit Genussphase

- Laufzeit 43 Jahre

- Keine lfd. Zahlung

- € 100.000,00 Einmalzahlung

- Entnahme: € 1.850 monatlich ab 21. Jahr

Die Grafik zeigt die Entwicklung desselben ETFs Vanguard Global Stock bei einer einmaligen Investition von 100.000 Euro mit 7 % Marktrendite-Annahme, wenn nach 20 Jahren (ab dem 21. Jahr) monatlich 1.850 Euro entnommen werden:

- Blau Nettopolizze: Das Kapital bleibt erhalten, Renditen gleichen die Entnahmen aus. Bei gleichbleibenden Renditen und Entnahmen hat man ein ewiges passives Einkommen. Der Gewinn im Verhältnis zum Einsatz wächst von Jahr zu Jahr.

- Gelb Provisions-Polizze: Selber Fonds, selbe Steuer, sogar selbe Versicherung: Nur aufgrund höherer Kosten für Provisionen ist das Kapital nach ca. 23 Jahren aufgebraucht.

- Rot Online-Depot mit denselben Fonds: Aufgrund höherer Kosten und Steuern ist das Kapital nach ca. 20 Jahren Entnahmen aufgebraucht.

Alternativ könntest du durch geringere Kosten natürlich auch höhere Beträge entnehmen. Höhere Renditen bedeuten daher länger gleich viel Geld oder mehr Geld im selben Zeitraum.

Hinweis zur Grafik: Die Linien steigen auch nach dem 20. Jahr, weil es sich um eine Gewinn-Verlust-Grafik handelt. Die Entnahmen ab dem 21. Jahr siehst du zunächst auf der Nulllinie, indem diese weniger wird. Nach 5 Jahren hast du deinen Einsatz von 100.000 Euro entnommen. Ab diesem Zeitpunkt bleibt die blaue Linie konstant (Gewinne gleichen Entnahmen aus), die gelbe und rote Linie fallen (Entnahmen höher als Gewinne).

Diese Grafik wird auch im Video oben ab Minute 19:37 erklärt. > Zum Video <

4. Derselbe Fonds mit Genussphase - Eine Zeitreise

- Laufzeit 50 Jahre

- Einzahlung € 150,00 monatlich 30 Jahre

- Keine Einmalzahlung

- Entnahme: € 2.000 monatlich ab 31. Jahr

Du siehst die historische Entwicklung des DWS Vermögensbildungsfonds I nach Abzug aller Kosten und Steuern, wenn ein 150 Euro Sparplan nach 30 Jahren beendet und danach (ab dem 31. Jahr) monatlich 2.000 Euro entnommen wurden:

- Blau Nettopolizze: Renditen haben die Entnahmen - bei starken Wertschwankungen - ausgeglichen. Obwohl nur 54.000 Euro eingezahlt wurden, konnten bereits 480.000 Euro entnommen werden. Entwickeln sich die Märkte auch in Zukunft so wie in der Vergangenheit hat man ein ewiges passives Einkommen. Der Gewinn im Verhältnis zum Einsatz wächst von Jahr zu Jahr.

- Gelb: In einer Fondspolizze mit Provision: Selber Fonds, selbe Steuer, sogar selbe Versicherung: Nur aufgrund höherer Kosten für Provisionen war das Kapital nach ca. 15 Jahren aufgebraucht.

- Rot: In einem Online-Depot: Aufgrund höherer Kosten und Steuern war das Kapital nach ca. 11 Jahren Entnahmen aufgebraucht.

Diese Grafik wird auch im Video oben ab Minute 24:35 erklärt. > Zum Video <

Webinar-Aufzeichnung: Testsieger Doppel-Nettopolizze

Nutze diese kostenfreie Information. Damit ersparst du dir Beratungskosten. Und du weißt noch besser, warum du keine Geldanlageprodukte mit Provisionen kaufen solltest. Überblick mit Zeitmarken:

- 02:25 Kosten allgemein

- 05:54 Kosten Sparplan

- 22:58 Kosten Einmalzahlung

- 28:12 Fondsauswahl

- 33:45 Kundenportal

- 36:00 Flexibilität (Vertraglich, Steuerlich, Wirtschaftlich)

- 53:00 Strategisch einsteigen, strategisch aussteigen

- 57:38 Vertragsgestaltung (Kinder-, Enkelvorsorge)

- 1:02:53 Wunder Zinses-Zins (Passives Einkommen)

- 1:03:54 Wie sicher ist eine Nettopolizze

- 1:07:17 Beratung, Abschluss, Betreuung

- 1:09:08 Die nächsten Schritte

Deine nächsten Schritte

- Wenn alle Fragen geklärt sind, kannst du die günstigste Doppel-Nettopolizze Österreichs jetzt bequem online abschließen. Geh zu Investieren, gib deine Parameter ein und klicke am Ende auf "Jetzt online kaufen". Damit wird der Bestellprozess gestartet.

- Wenn du noch Fragen hast, buche eine persönliche Online-Beratung. Wir unterstützen dich gerne.

- Falls du bereits Angebote oder bestehende Finanzprodukte hast, kannst du diese mit fynup einfach selbst prüfen oder von unseren Experten prüfen lassen. Wir geben konkrete Handlungsempfehlungen, wie du am Besten vorgehen solltest.

Hol dir unabhängigen Rat

Wir unterstützen dich bei deinen Entscheidungen – transparent, fair und provisionsfrei!

Geheimtipp Doppel-Netto-Polizze

2 % mehr Rendite pro Jahr – klingt nach wenig, kann aber dein Leben verändern. Denn über Jahrzehnte bedeutet das zehntausende Euro mehr auf deinem Konto – allein durch geringere Kosten und Steuern. Genau das ist mit der Doppel-Netto-Polizze möglich. Wolfgan...