Vermeide bei der Geldanlage hohe Kosten

Problem, Ursache und Lösung

- Problem: 50 % Rendite-Verlust

- Ursache: Undurchsichtige Provisions-Kaskade

- Lösung: Geldanlage selber machen (Provisionsfrei mit Honorar-Beratung)

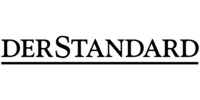

1. Erschreckende IST-Situation: 50 % Rendite-Verlust

fynup hat in einer großen Kosten-Studie über 50.000 Vorsorge-Kombinationen analysiert und festgestellt, dass 50 % der am Markt erwirtschafteten Rendite bei der Finanz-Industrie hängen bleiben und nur 50 % bei Konsument*innen ankommen.

2. Die Ursache: Undurchsichtige Provisions-Kaskade

Jetzt wird es etwas kompliziert – und genau das ist das Problem: Die Provisions-Kaskade auf zwei Ebenen ist nicht einfach zu durchschauen. Denn aus typischen Vorsorge-Produkten werden zweimal Provisionen bezahlt:

- Provisions-Ebene: Fonds-Kosten(Kick-Backs) an Produkt

- Provisions-Ebene: Produkt-Kosten (Provision) an Berater

Konsument*innen wissen in der Regel, dass Berater bzw. Beratungs-Unternehmen, wie Banken und Versicherungen, von Finanzprodukten Provisionen erhalten. Jedoch sind die Höhe und deren Auswirkungen niemandem bewusst. Und so gut wie niemand weiß von Provisionszahlungen (Kick-Backs) der ersten Ebene (Fonds an Produkt) oder kennt gar deren Auswirkungen. Es ist aber entscheidend mit allen Kosten zu rechnen um das Beste zu finden, deshalb rechnen wir All-in.

Konsument*innen erhalten zwar vor dem Abschluss Angebote, Antragsunterlagen und Bedingungen. Diese Unterlagen sind aber meist an die 100 Seiten lang, wodurch diese Informationsflut von den wenigsten verarbeitet, geschweige denn richtig interpretiert werden kann. Es ist fast unmöglich die wesentlichen Abschnitte zu finden, hat man sie gefunden muss man sie auch noch verstehen und richtig interpretieren.

„Ich habe in den 30 Jahren meiner beruflichen Tätigkeit keinen einzigen Menschen gefunden, der das gesamte Ausmaß des Kosten-Abriebs überblickt hat. Diese Erkenntnis war übrigens der Auslöser für die Gründung von fynup.“ — fynup CEO Wolfgang Staudinger

Heute können die Vergleichs- und Vorsorge-Rechner von fynup auf Knopfdruck die Auswirkungen von unzähligen Seiten AGBs und Verträgen grafisch verständlich darstellen – es wird quasi das Kleingedruckte ausgerechnet.

Ein Bild sagt mehr als 100 Seiten

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- 6,00% angenommene Ø Marktrendite

Die Gewinn-Verlust-Grafik zeigt den Verlauf eines Sparplans mit gezillmerten Abschlusskosten bei einer Marktrendite-Annahme von 6 % (links oben) und macht die Auswirkungen deutlich:

- Von 6 % Marktrendite kommen nur 2,9 % bei Konsument*innen an (Anzeige wenn Cursor rechts am Laufzeit-Ende) Damit kommen vom Brutto nur 50 % Netto an, die Hälfte der Rendite geht an Kosten verloren.

- Die Verrechnung der Abschlusskosten von der Summe aller geplanten Prämien in den ersten 5 Jahren (Zillmerung) verursacht enorme Anfangs-Verluste: Trotz 6 % Marktrendite entsteht im 5. Jahr ein Verlust von über 4.000 Euro. Das entspricht 45 % der bisherigen Prämien von 9.000 Euro (Tipp: Bewege den Cursor auf das 5. Jahr).

- Die nominelle Gewinnzone (Nulllinie) wird erst nach 15 Jahren erreicht, die reale Gewinnzone (oberhalb der grauen Fläche) bei nur 2 % Inflations-Annahme erst nach 22 Jahren.

Je geringer die Rendite-Erwartung und je früher Teilentnahmen getätigt werden, desto negativer wirken sich gezillmerte Abschlusskosten aus. Weitere Informationen dazu:

- Die unfaire Zillmerung

- Fehlkonstruktion Teilauszahlungen (Laufende Sammelaktion des VSV)

- Die klassische Lebensversicherung

- Die prämienbegünstigte Zukunftsvorsorge (PZV)

Laufende Provision besser, aber auch zu teuer

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Diese Grafik zeigt denselben Fonds in Fonds-Polizzen mit unterschiedlichen Kosten-Strukturen:

- Gelb: Ungezillmerten Abschlusskosten (Kosten über die Laufzeit verteilt)

- Rot: Gezillmerte Abschlusskosten (Erklärung siehe Grafik oben)

Bei Vorsorgen mit laufender Kostenverteilung (ungezillmert - gelb) entsteht zu Beginn kein großer Verlust, da aber in der Regel die laufenden Kosten (Provisionen) höher sind (wie in diesem Fall) nähern sich die beiden Linien mit zunehmender Laufzeit an.

Auch beim Fonds-Sparen im Bankdepot 50% Rendite-Verlust

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Diese Grafik zeigt die Entwicklung desselben Mischfonds wie zuvor, diesmal aber in Wertpapier-Depots:

- Gelb: Online-Broker ohne Beratung und Betreuung

- Rot: Bank-Depot mit Provision für Beratung und Betreuung

Beim Fondssparen im Depot beträgt der Rendite-Verlust also ebenso über 50 %!

Die Depot-Gebühren haben geringe Auswirkungen auf den Rendite-Verlust, wie dieser Vergleich zeigt. Für den Rendite-Verlust hauptverantwortlich sind

- Die Fonds-Kosten (hier 1,9 %) aus denen bis zu 50% als Provisionen (Kick-Backs) an Banken vergütet werden. Von Konsument*innen werden diese Kosten nicht wahrgenommen, aber bezahlt.

- Die Steuer (27,5 % KESt auf die Gewinne) verursacht in diesem Beispiel einen Rendite-Verlust von ca. 1 %.

„fynup existiert, da die Gesetzgebung in AT im Vergleich zu Nachbarländern im Mittelalter stecken geblieben ist, es gibt kaum steuerliche Anreize für Kapitalinvestments, wenig Transparenz und keine Digitalisierung.“ — Chuck auf Trustpilot am 08.04.2021 (Bewertung eines Österreichers nach seiner Rückkehr von einem 10 Jährigen Auslandsaufenthalt in England)

Drei Mängel verursacht durch Provisionen

Es gibt drei Mängel bei der 3. Säule der Altersvorsorge, die unmittelbar mit der Provisions-Beratung zusammenhängen:

- 50 % der am Markt erwirtschafteten Rendite bleibt bei der Finanzindustrie hängen und kommt bei Konsument*innen nicht an. (Diese Produkte liegen genau im Schnitt der fynup-Studie. Im Chart links oben sieht man 6 % Markt-Rendite, wenn man mit dem Cursor ans Laufzeit-Ende fährt, sieht man rund 3 % Netto-Rendite) Die Differenz sind die Kosten. Mit derart hohen Kosten wird der Realwert-Erhalt so gut wie unmöglich, speziell in Zeiten hoher Inflation.

- Bei Lebensversicherungs-Produkten werden überwiegend – wie im Chart in rot – in den ersten 5 Jahren bis zu 50 % der Prämie für Abschlusskosten (Provisionen für den Vertrieb) abgezogen. Das schwächt die Rendite-Chancen und verursacht Interessens-Konflikte in der Finanzberatung.

- Beim Vertragsabschluss eingerechnete Provisionen sind über die gesamte Vertragslaufzeit fixiert und können von Konsument*innen auch dann nicht gekündigt werden, wenn eine unzureichende oder keine Betreuung gewährleistet wird.

Mit derart hohen Kosten wird es schwierig, mit der dritten Säule der Altersvorsorge, die Probleme der ersten Säule auszugleichen. Vor allem in Hinblick auf die aktuell hohe Inflation.

„Wenn die Ebbe kommt, sieht man, wer nackt geschwommen ist.”

Dieses Zitat des US-Investors Warren Buffett beschreibt die aktuelle Situation sehr gut. Die Kosten des Finanz-Vertriebs waren immer schon fragwürdig hoch. Hohe Inflation und geringe Zinsen machen jetzt ein lang bestehendes Problem deutlich sichtbar.

Die große Gefahr ist, dass sich Konsument*innen von der privaten Vorsorge abwenden, wenn ihr Sparverhalten nicht belohnt wird.

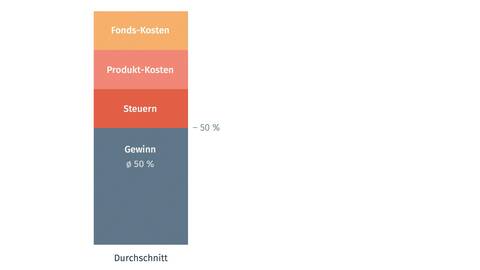

3. Lösung: Provisionsfrei mit Honorar-Beratung

Mach deine Geldanlage selber, kaufe provisionsfreie Produkte und hol dir Unterstützung in einer Honorar-Beratung falls nötig. Damit senkst du deine Kosten auf 3 Ebenen und reduzierst den Rendite-Verlust auf bis zu 10%:

- Fonds-Kosten ohne Provision: ETFs, Indexfonds und aktiv gemanagte Clean-Shares sind provisionsfrei oder von gemanagten Retail-Fondsklassen werden die Provisionen (Kick-Backs) an Konsument*innen weitergegeben.

- Produkt-Kosten ohne Provision: Neben der Provision ist natürlich auch auf die Gesamt-Kosten des Produktes und auf weitere Eigenschaften, wie die Flexibilität oder die Fondsauswahl zu achten. Anstatt der Provision verrechnen Berater ein transparentes Honorar, damit bekommt die Beratung einen Preis.

- Steuern: Bei Vorsorgen ab 15 Jahren wirkt sich der Steuervorteil von Fondspolizzen gegenüber Wertpapierdepots sehr positiv aus. Die Gewinne sind steuerfrei (statt 27,5 % KESt), es sind lediglich 4 % Versicherungssteuer auf die Prämien zu leisten.

Digitalisierte Honorar-Beratung macht's möglich

Mit fynup wird die Theorie zur Praxis:Denn fynup

- analysiert alle relevanten Finanzprodukte und Fonds am österreichischen Markt

- bewertet die Kombination aus Fonds und Produkthülle (Depot, Fondspolizze)

- vergleichtnach messbaren Kriterien (fynup-Bewertung)

- gibt hilfreiche Informationen in Artikeln und Videos zum Selber machen

- bietet Online-Beratung zu transparenten Preisen (30 Minuten gratis)

Damit kannst du

- die günstigsten und besten Produkte auf Knopfdruck finden

- andere Angebote mit den fynup-Vorschlägen vergleichen

- besehende Vorsorgen prüfen

- eine unabhängige Beratung buchen

- bequem online kaufen

Mit diesen kostenlosen Tools und einer transparenten Honorar-Beratung zahlst du immer nur soviel du willst und bauchst. Das gilt auch für die laufende Betreuung.

Provisionsfrei zum doppelten Gewinn

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Mit geringeren Kosten ist eine Verdoppelung des Gewinnes möglich:

- Blau: Fondspolizze Provisionsfrei (inkl. Vermittlungs-Honorar) mit provisionsfreien Fonds (50% ETFs, 50% Clean-Shares)

- Gelb: Fondspolizze mit Provision über die gesamte Laufzeit verteilt (ungezillmert) mit einem Mischfonds (Ähnlicher Verlauf im Bank-Depot)

- Rot: Fondspolizze mit Provision zu Beginn (Zillmerung) mit einem Mischfonds

Finde deine perfekte Geldanlage

Mit der Software von fynup findest du selbst deine perfekte, provisionsfreie Geldanlage.

Gold: Ein Spiegel unseres Geldes

Gold ist ein Spiegel unseres Geldes, daher müssen wir Zusammenhänge verstehen. Was sagt uns ein Goldpreisanstieg über unseren Geldwert? In diesem Artikel blicken wir in die Geschichte, analysieren die aktuelle Situation und zeigen dir Strategien, wie du dic...