Prämienbegünstigte Zukunftsvorsorge: Warum dieses Produkt nicht funktioniert

Verlockende Angebote mit utopischen Renditen

Die Angebote klangen einfach zu gut:

- Staatliche Prämie: (zu Beginn 9 %, aktuell 4,25 %)

- Absolute Steuerfreiheit (Stimmt nicht bei Kapitalentnahme)

- Vollkommende Flexibilität und Transparenz (Können wir absolut nicht bestätigen!)

- Nach Mindestbindedauer beliebige Verfügung

- 100 % ige Kapitalgarantie (Inflationsverlust wird dabei nicht berücksichtigt)

Dazu noch zusätzliche Garantie-Versprechen oder in Aussicht gestellte Bonus-Zahlungen, Angebots-Modellrechnungen mit bis zu 9 % Rendite – viele konnten dieser Privat-Pension nicht widerstehen. Doch die Prämienbegünstigte Zukunftsvorsorge war utopisch-optimistisch angelegt. Die Schwächen lassen sich zwar bereits aus den Vertragsbedingungen herauslesen, doch in den Werbeprospekten wurden nur die positiven Aspekte beleuchtet.

Die genauen Analysen hunderter PZV-Verträge, die fynup und dem VKI durchgeführt hat, zeichnen heute ein anderes, realistischeres Bild.

Ernüchternde Realität: Realwertverlust

- Laufzeit 20 Jahre

- Einzahlung € 100,00 monatlich

- Keine Einmalzahlung

- 0,42% Ø Marktrendite bis 31.01.2026, danach 0,50% angenommene Ø Marktrendite

Blickt man auf die jährlichen Wertstands-Nachrichten, ergibt sich in der Regel folgendes Bild: Beim Großteil aller Verträge liegt der Rückkaufwert auch nach 20 Jahren lediglich meist nur geringfügig über den Einzahlungen, wie hier in der roten Linie.

Angesichts der stark steigenden Inflation seit 2022 (graue Fläche) errechnet sich ein ordentlicher Realwert-Verlust. Die Gewinne müssten auf Höhe der grauen Fläche liegen, damit der Wert der Einzahlungen real erhalten geblieben wäre. Sparer*innen sollten den Wert der Garantie in Frage stellen, da nur Prämien plus Förderung garantiert werden, aber nicht der Inflationsverlust.

Dieses ernüchternde Ergebnis können wir durch unsere Prüfungen von hunderten Verträgen aus der Praxis leider bestätigen.

Webinar-Aufzeichnung mit konkreten Analysen

In dieser Webinar-Aufzeichnung zeigen wir ab Minute 20:20 bis Minute 48:43 konkrete Analysen folgender PZV-Produkte:

- UNIQA (inkl. Raiffeisen und Finance Life)

- Generali Versicherung (selbes System wie UNIQA ohne Zwischengarantien)

- Wiener Städtische Versicherung (System wie Donau, ÖBV, S-Versicherung)

Schau dir dieses Webinar bzw. die konkreten Vertragsanalysen an und nutze diese kostenfreie Information. Damit hast du eine sehr gute Erstinformation. Diese 3 Konzerne bilden über 50 % des Marktes, andere Anbieter zeigen vergleichbare Ergebnisse. Mit diesem Wissen kannst du deine Vorsorge optimieren oder du reduzierst damit Kosten einer persönlichen Honorarberatung.

Lass deinen PZV-Vertrag individuell prüfen

Vereinbare einfach eine persönliche Beratung. 30 Minuten Erstberatung ist kostenfrei!

Ein Millionen-Geschäft für die Finanzindustrie

Wie die Daten aus der Studie der Finanzmarktaufsicht Österreichs - FMA - zeigt, war dieses Produkt ein "Kassenschlager" für die Finanzindustrie. Innerhalb kurzer Zeit wurden Millionen Verträge verkauft. Die folgenden Daten stammen aus der Studie zur prämienbegünstigten Zukunftsvorsorge von der FMA.

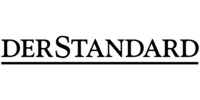

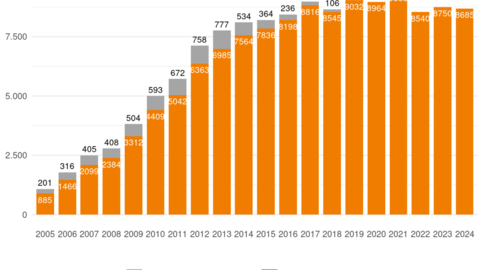

Anzahl der Verträge in Tausend per 31.12.2024

Knapp 800.000 Verträge bestanden per 31.12.2024, damit besitzt fast jeder fünfte von den rd. 4,5 Millionen Erwerbstätigen in Österreich eine geförderte Zukunftsvorsorge.

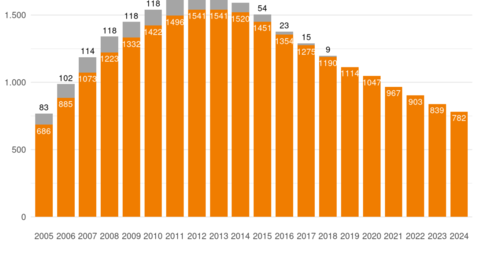

Prämien und Nettomittelzuflüsse in Mio. Euro

2024 wurden 637 Mio. Euro an Prämien in prämienbegünstigte Produkte investiert. Bei 782.000 Verträgen beträgt die Ø Prämie pro Vertrag rund 815 Euro jährlich oder 68 Euro monatlich.

Bei 4,25 % staatlicher Prämie betrug die staatliche Förderung - Aufwand für den Staatshaushalt - über 27 Mio. Euro. Zwischen 2004 und 2011 betrug die Förderung rund 9 % (schwankte zwischen 8,5 % und 9,5 %), seit 2012 beträgt die Förderung 4,25 %. Demnach betrug die staatliche Förderung in 20 Jahren (zwischen 01.01.2005 und 31.12.2024) über 1 Milliarde Euro. Es darf die Frage gestellt werden, wer von dieser Förderung am meisten profitierte...

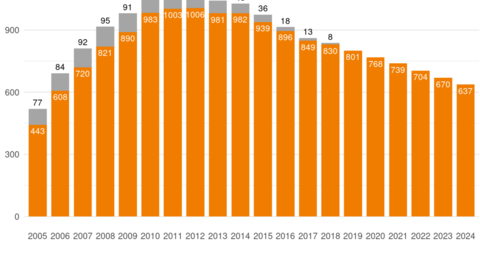

Neuverträge

2004 wurde dieses Produkt nur mehr mehr von 4 Versicherungen zum Neuverkauf angeboten (Quelle FMA). Alle anderen stellten den Verkauf in den letzten Jahren ein. Angesichts der Problematik dieses Produktes, ist es andererseits beachtlich, dass noch immer jährlich über 8.000 Verträge neu verkauft werden. Das sind täglich fast 22 Neuverträge.

Die 4 Versicherungen sind nach unseren Informationen einem Konzern, der VIG zuzuordnen, bei den 4 Versicherungen dürfte es sich um folgende handeln:

- Wiener Städtische Versicherung

- Donau Versicherung

- Österreichische Beamtenversicherung (ÖBV)

- S-Versicherung (Versicherung der Sparkassen und Erste Bank)

Verwaltetes Vermögen in Mio. Euro

2024 betrug das verwaltete Vermögen rund 8,7 Milliarden Euro. Berechnet man 2 % laufende Kosten (TER), bedeutet das eine Einnahme von rund 174 Millionen Euro für die Finanzindustrie.

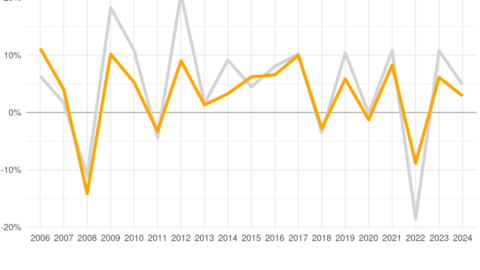

Rendite vor Kosten 2,88 % p.a.

Laut FMA-Studie erreichten Versicherungsunternehmen eine volumengewichtete Gesamtperformance VOR KOSTEN von 2,88 %. Bei laufenden Kosten von in der Regel über 2 %, bleibt für Kunden kaum oder nichts mehr übrig. Dieses ernüchternde Ergebnis können wir durch unsere Prüfungen von hunderten Verträgen aus der Praxis leider bestätigen.

6 Gründe, warum die PZV nicht funktioniert

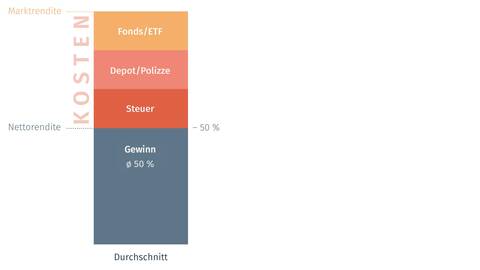

1. Intransparente und hohe Kosten

Die Intransparenz rührt daher, dass (teils enorm hohe) Fonds-Kosten und/oder Zusatzkosten für Garantien in den Modellrechnungen nicht berücksichtigt werden.

Diese gängige Praxis führt bei Konsumenten zu unliebsamen Überraschungen, denn diese Kosten müssen trotzdem bezahlt werden. Diese Ungerechtigkeit ist mit ein Grund, warum das Team von fynup die spezielle All-in Berechnung entwickelt hat, die immer alle Kosten zeigt.

Die Analysen von fynup zeigen, dass in der PZV im Schnitt 50 % - teilweise bis zu 95 % - der Rendite wegen Kosten verloren gehen.

2. Falsch verstandene Prämie

Darüber hinaus wurde auch noch groß die staatliche Förderung von 9,5 % ausgelobt. Im Namen steckt schon, was viele überhört haben: Prämiengeförderte Zukunftsvorsorge. Die 9,5 % Förderung gab es nur auf die Prämie, es waren keine Zinsen. Gab und waren, weil die staatliche Förderung in der Höhe nicht garantiert ist – inzwischen beträgt sie nur noch 4,25 % der Prämie. Was bedeutet das bei einer Laufzeit von 30 Jahren in Zinsen umgerechnet?

- 9,5 % Förderung entspricht einem Zins von 0,6 %

- 4,25 % Förderung entspricht einem Zins von 0,3 %

Willst du statt der lebenslangen Rentenzahlung am Ende das Geld auf einmal ausbezahlt, musst du auch noch die Hälfte der staatlichen Prämienförderung zurückzahlen, es bleiben am Ende nur mehr rund 0,15 %

3. Aktienquoten reduziert

- Laufzeit 50 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- Blau ein gobaler Aktienfonds in einer provisionsfreien Fondspolizze.

- Gelb ein guter Anleihefonds

- Rot ein täglich fälliges Sparbuch

Aktienfonds erwirtschafteten in der Vergangenheit langfristig Markt-Renditen von rund 8 % p.a. - Nur schade, dass Konsument*innen davon bei den PZV-Verträgen nicht profitieren.

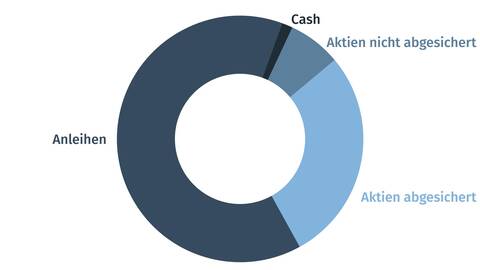

Aktive Aktien-Quote meist unter 20 %

Was steckt hinter dem Wohlfühlbegriff „Abgesicherte Aktien”?

Es scheint positiv, bringt dir aber nicht mehr – im wahrsten Sinne. Dieser Anteil der Aktien wurde „leer verkauft”. Das bedeutet: Die Aktien werden zu einem bereits festgelegten Preis zu einem bestimmten Zeitpunkt in der Zukunft verkauft. Dadurch hast du zwar kein Risiko an künftigen Kursverlusten, hast aber auch nichts von künftigen Kursgewinnen. Es handelt sich um eine de facto Reduktion der Aktienquote.

Garantie UND hohe Renditen waren noch nie möglich

Jeder will Garantie und Sicherheit bei gleichzeitig hohen Renditen – das ist aber nicht möglich. Versprochen wird es trotzdem. Diese Versprechen führen wiederum zu seltsamen Konstruktions-Versuchen, die meist mehr schaden, als sie bringen.

Die 7 Erkenntnisse zur erfolgreichen Geldanlage verdeutlichen, dass du mit Aktien im langjährigen Schnitt mit rund 7 % Rendite rechnen kannst. Unzählige Berechnungen zeigen: wenn du mit deiner langfristigen Veranlagung die Inflation schlagen willst, brauchst du beim derzeitigen Zinsmarkt einen nennenswerten Aktienanteil in deinem Mix. Die 40 % wären also nicht schlecht.

Was passierte aber in der PZV? Bei Aktien muss man immer mit größeren Schwankungen rechnen. Die gleichzeitig versprochene Kapitalgarantie ließ sich immer schwerer abbilden. Spätestens in der Finanzkrise 2008 reduzierten daher viele Produktanbieter die Aktienquoten auf bis zu 0 %.

Wie das rechtlich möglich ist, bei einer im Produkt definierten Aktien-Quote von 40 % ist noch nicht final geklärt. Die Erklärungen in den Jahresmitteilungen sind jedenfalls sehr kreativ: Man spricht unter anderem von einer „aktiven Aktienquote” oder „abgesicherten Aktien”. Als Konsument bis du eher passiv zum Zuschauen verdammt, die in Aussicht gestellten Erträge aus Aktien können so nicht realisiert werden.

4. Fehlende globale Streuung

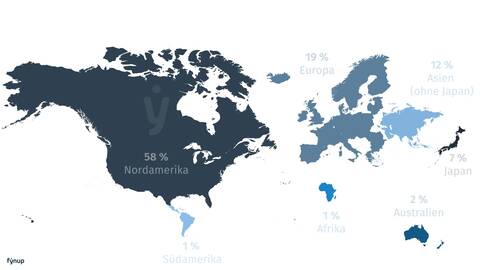

Diese an die Weltkarte angelehnte Grafik der Marktkapitalisierung nach Ländern macht deutlich, dass österreichische Aktien nur einen geringen Anteil haben – auf der Karte sind die 0,2 % gar nicht auszumachen.

Trotzdem wurde vom Gesetzgeber vorgeschrieben, dass der Aktienanteil überwiegend in österreichische Unternehmen investiert werden muss. Offenbar wollte die Regierung damals zusätzlich die heimische Börse fördern. Das widerspricht dem wesentlichen Investment-Grundsatz der breiten Streuung. Das bedeutet, wenn man in möglichst viele Unternehmen aller Branchen aus vielen verschiedenen Ländern investiert, können Risiken minimiert und Rendite-Chancen erhöht werden.

Beispielsweise kann durch diese Vorgabe in führende Technologie-Unternehmen, wie Apple, Google und Tesla oder auch bekannte Pharma-Unternehmen wie Bayer und Novartis gar nicht investiert werden.

5. Vom Steuer-Vorteil zum Nachteil

Bei der PZV wird mit Steuervorteilen und Prämienbegünstigungen geworben: Keine Versicherungssteuer, keine KEST und Förderung der Prämien mit aktuell 4,25%. Das bekommst du aber nur bei widmungsgemäßer Verwendung, in der Regel bei Auszahlung der Gelder in Form einer lebenslangen Rente.

Entschiedest du dich aber für eine einmalige Kapitalauszahlung, werden die Gewinne mit 27,5% KEST besteuert und 50% der Förderungen müssen zurückgezahlt werden. Damit wird die PZV bei entsprechenden Erträgen höher besteuert als z.B. Fondsgebundene Lebensversicherungen. Der Steuervorteil wird zum Nachteil.

Daher solltest du bereits beim Abschluss wissen, wie du die Ersparnisse aus diesem Vertrag verwendest. Bei den üblich langen Laufzeiten keine einfache Entscheidung.

6. Individuelle Besonderheiten

Zusätzlich zu diesen allgemeinen Schwächen, gibt es noch spezifische Besonderheiten, die nur bei einzelnen Anbietern bzw. Verträgen vorkommen. Die Analysen zeigen, dass fast jeder Einzelfall seine Eigenheiten hat. Wir empfehlen immer eine genaue Analyse deines konkreten PZV-Vertrages, bei der jeder Punkt genau beleuchtet wird.

Unter Umständen erwarten dich:

- Sinkende Aktienquote mit demLebenszyklusmodell

- Nicht garantierter Treuebonus, der zuerst gesenkt, inzwischen gestrichen wurde

- Kapitalgarantie nur bei Wahl der Rente oder Kapitalentnahme in gesetzlicher Rente

- Zwischengarantien nach 10 oder 15 Jahren

- Nochmalige Abschlusskosten während der Laufzeit bei Sicherung der Rententafel

Das kannst du jetzt tun

Du kannst deinen Vertrag jetzt ganz einfach prüfen lassen. Buche eine Online-Honorarberatung, wir geben konkrete Handlungsempfehlungen, wie z.B.:

- PZV behalten und Prämie weiterzahlen

- Indexierung (automatisierte Prämienerhöhungen) kündigen

- Prämienfrei stellen (Du beendest deine Zahlungen, das Geld bleibt im Vertrag)

- Vorzeitig kündigen (Rückkaufen) und mit einem anderem Produkt ansparen

Hinweis: Manche Produkte haben spezielle Garantie-Zeitpunkte. Wenn du zu diesen Stichtagen kündigst, bekommst du eventuell mehr zurück, als an anderen Terminen.

Hol dir unabhängigen Rat

Sichere dir jetzt deine persönliche Online-Honorarberatung – die ersten 30 Minuten sind kostenlos

Was ein Bausparer wirklich bringt

Es gibt Situationen, für die der gewohnte Bausparer immer noch passen kann. Doch ab einer gewissen Laufzeit solltest du dich besser über Alternativen informieren. Denn langfristig ist der Wertverlust beim Bausparen fast schon vorprogrammiert.