Fondsgebundene Lebensversicherung: Gefangen in der Kostenfalle

Mit einem Klick direkt zum Thema

Vermeide die Kostenfalle

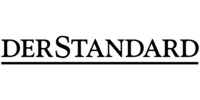

Zillmerung: 14 Jahre lang Verlust - trotz 6 % Rendite

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- 6,00% angenommene Ø Marktrendite

- Trotz 6 % Marktrendite bist du 14 Jahre lang im Verlust (Rote Linie unter Nulllinie)

- Nach 5 Jahren beträgt der Verlust 3.780 Euro (42 % deiner Einzahlungen)

- Am Ende kommen von 6 % Marktrendite nur 2,51% bei dir an (58 % haben andere)

Hier kannst du die konkrete Berechnung ansehen, inkl. Vergleich zu unserem Vorschlag. Die Fondspolizze mit hohen Abschlusskosten zu Beginn (Zillmerung) stammt vom Marktführer und hat durchschnittliche Kosten (siehe Studie), die Fonds sind bekannt und wurden häufig verkauft.

Konsument*innen erkennen die Kosten und deren Auswirkungen meist gar nicht. Unsere Erfahrungen zeigen, dass erst nach 5-10 Jahren geschaut wird, wie viel eingezahlt wurde und wie hoch der Wert des Vertrages ist. Und dann werden Verluste den Fonds oder dem (Aktien-)Markt zugeschrieben, nicht den Kosten.

Die Fakten sind eindeutig: Verluste stammen aus hohen Kosten, hier wurden 6 % Marktrendite pro Jahr berechnet. Die Kosten sind messbar und bereits VOR Abschluss des Vertrages bekannt.

Warum werden also derartige Produkte gekauft? Antwort: Sie werden nicht gekauft sondern verkauft, Konsument*innen haben kein Kostenproblem-Bewusstsein, kaum Kenntnisse bei Geldanalgen und vertrauen auf Berater*innen. In den Zig-Seiten Unterlagen kann die Höhe und Auswirkung der Kosten nicht erkannt werden.

Und was ist mit Aufklärung von Berater*innen? Weniger Kosten für Konsument*innen bedeutet gleichzeitig weniger Gewinn für Berater*innen, wenn diese über Provisionen aus dem Produkt bezahlt werden. Es besteht kein Anreiz für Berater*innen.

Gibt es Alternativen? Bei einer Honorar-Beratung schaut das anders aus: Honorar-Berater*innen werden direkt für die Beratung bezahlt, es beseht ein hoher Anreiz günstige Produkte zu finden um den Mehrwert der Beratung zu rechtfertigen.

Ungezillmert besser - Aber auch keine Lösung

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- 6,00% angenommene Ø Marktrendite

- Bei 6 % Marktrendite bist du nur 7 Jahre lang im Verlust (Rote Linie unter Nulllinie)

- Nach 5 Jahren beträgt der Verlust nur 371 Euro (4 % deiner Einzahlungen)

- Am Ende kommen von 6 % MR aber auch nur 2,88% bei dir an (52 % Verlust)

Hier kannst du die konkrete Berechnung ansehen, inkl. Vergleich zu unserem Vorschlag. Die Fondspolizze stammt vom selben Anbieter wie oben mit denselben Fonds mit durchschnittlichen Kosten (siehe Studie).

Werden die Abschlusskosten nicht in den ersten 5 Jahren, sondern über die gesamte Laufzeit verrechnet, spricht man von ungezillmerten Produkten. Argumentiert werden die Kosten mit intensiver Betreuung. Das Problem an der Sache ist, dass du heute einen sehr langen Vertrag auf meist 30 Jahre und mehr abschließt und die Kosten für die gesamte Zeit fixiert werden ohne zu wissen, welche Gegenleistungen tatsächlich erbracht werden - ein Abo auf lange Zeit mit sehr hohen Kosten. Bei einer Betreuung auf Honorar-Basis bleibst du flexibel und kaufst nur soviel du willst und brauchst. So bezahlst du nie zu viel.

Zusätzliche Kostenfallen bei Provisions-Verträgen

- Prämien-Indexierung sorgt nicht für einen Inflationsausgleich

- Vermeide geplante Teilauszahlungen bei gezillmerten Tarifen

Milliarden Provisionserlöse der Finanzvertriebe

Wie aus dem Artikel von Versicherungsbote.de hervorgeht, feiern Finanzvertriebe 2024 Rekordeinnahmen durch Provisionserlöse. Das sind die Top 3 bei Provisionserlösen:

- DVAG (Deutsche Vermögensberatung AG): 2,5 Milliarden Euro

- MLP: 942 Millionen Euro

- Swiss Life Holding GmbH (ehemaliger AWD): 775 Millionen Euro

Du kannst jetzt hohe Kosten für Provisionen vermeiden und den Steuervorteil von Fondspolizzen nutzen. Mit der provisionsfreien Doppel-Nettopolizze.

Lösung: Provisionsfreie Doppel-Nettopolizze

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- Blau: Provisionsfreie Doppel-Nettopolizze, wie du sie über fynup kaufen kannst

- Gelb: Fondspolizze mit Provision auf die Laufzeit verteilt (ungezillmert)

- Rot: Fondspolizze mit Abschluss-Provision zu Beginn (gezillmert)

Hier kannst du den konkreten fynup-Vorschlag ansehen, den du über fynup kaufen kannst. Bei der von fynup empfohlenen provisionsfreien Doppel-Nettopolizze nutzt du den Steuervorteil gegenüber Bank-Depots und kaufst provisionsfreie gemanagte Fonds (Clean-Shares) und/oder provisionsfreie ETFs. So kannst du deinen Gewinn bei gleichem Risiko messbar verdoppeln.

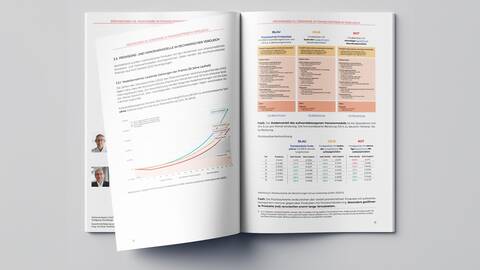

Studie mit Arbeiterkammer Wien

fynup hat gemeinsam mit der Arbeiterkammer Wien eine umfassende Studie "Provisionen vs. Honorare im Finanzvertrieb (Lebensversicherungen) im Vergleich" erstellt, die die Auswirkungen von Provisionen beleuchtet. Während fynup die detaillierte Datenanalyse und fachliche Expertise zu Finanzprodukten liefert, bringt die AK Wien ihre langjährige Erfahrung im Konsumentenschutz ein. Das Ergebnis ist eine fundierte Grundlage, die aufzeigt, wie stark Konsument*innen durch hohe Provisionen benachteiligt werden – und welche Vorteile eine transparente Honorarberatung bietet.

fynup-Kostenstudie zeigt: 50 % Rendite-Verlust

Bereits 2020 hat fynup auf Basis des einzigartigen Datenbestandes die Gesamtkosten von 54.381 Veranlagungs-Kombinationen aus Bankdepot/Fondspolizze und Fonds/ETFs in einer sehr umfassenden Kostenstudie untersucht. Das ernüchternde Ergebnis: Sparer:innen verlieren über 50 % vom Gewinn durch Kosten und Steuern.

Während bei Bankdepots auch die Kapitalertragssteuer (KEST) - eine Gewinnsteuer von 27,5 % - die Renditen schmälert, verursacht die Versicherungssteuer bei Fondspolizzen - eine Eingangssteuer von 4 % auf die Einzahlungen - kaum einen Renditeverlust. Bei Fondspolizzen sind die hohen Kosten, welche hauptsächlich für Provisionen an Finanzvertriebe gezahlt werden, hauptverantwortlich für den enormen Renditeverlust.

Finde deine perfekte Geldanlage

Geldanlage Check in 5 Minuten

Bei der GEWINN Messe 2025 zeigte fynup-CEO Wolfgang Staudinger eindrucksvoll, was viele Anlegerinnen und Anleger in Österreich noch immer nicht wissen: Nicht die Märkte entscheiden über den Anlageerfolg, sondern Kosten und Transparenz. Anhand eines echten B...