Nachversteuerung bei Lebensversicherungen vermeiden: so gelingt's

Nachversteuerung vermeiden in 11 Minuten erklärt

Wann kann es zu einer Nachversteuerung kommen?

Um Steuervorteile von Lebensversicherungen optimal zu nutzen, müssen bestimmte Konstellationen vermieden werden, die zu einer Nachversteuerung führen können. Die genauen Regeln findest du im § 6 VersStG sowie im § 27 EStG.

Vereinfacht kann man die Regeln wie folgt zusammenfassen:

Die Nachversteuerung der Versicherungssteuer (VSt) beträgt 7 % der geleisteten Prämien. In diesem Fall zahlst du also mit der 4 %igen Versicherungssteuer, welche zu Beginn verrechnet wird in Summe 11% Versicherungssteuer auf die Prämien.

Zusätzlich kann auch eine Einkommensteuer (ESt) ausgelöst werden. Wir weisen an dieser Stelle darauf hin, dass wir kein Steuerberater sind und empfehlen steuerliche Fragen mit einem Steuerberater zu klären.

1. Nachversteuerung bei einer Einmalzahlung

Bei einer Einmalzahlung kommt es zu einer Nachversteuerung wenn du innerhalb folgender Fristen Geld entnimmst oder den Vertrag gänzlich rückkaufst. Die Frist ist abhängig vom Alter des Versicherungsnehmers und der versicherten Person zum Vertragsbeginn:

- Sind beide bereits 50 Jahre oder älter, beträgt die Frist 10 Jahre

- In allen anderen Fällen beträgt die Frist 15 Jahre

Teilentnahmen

In der Beantwortung von Zweifelsfragen zur Versicherungssteuer (BMF 07.07.2008; 27. § 6 Abs. 1a VersStG) ist zu lesen, dass Teilentnahmen bis 25 % der Einzahlung möglich sind. Wir raten von Teilentnahmen innerhalb der Frist trotzdem ab, da das Einkommenssteuergesetz dahingehend unklar ist. Investiere daher nur jenen Betrag in eine Fondspolizze, welchen du innerhalb der obigen Fristen sicher NICHT benötigst.

Zuzahlungen

Übersteigt die Summe aller Zuzahlungen den Betrag der ersten Einmalzahlung, beginnt die Frist für die Strafsteuer von neuem! Achte vor allem bei häufigeren, kleineren Zuzahlungen darauf, denn da kann man schon mal den Überblick verlieren.

2. Nachversteuerung bei einem Sparplan

Bei einem Sparplan - also bei regelmäßigen Zahlungen - gibt es grundsätzlich keine Nachversteuerung.

Es gibt aber bestimmte Konstellationen, in denen Sparpläne steuerlich in einen Einmalerlag „umqualifiziert“ werden und somit die steuerlichen Regeln eines Einmalerlages gelten, welche oben beschrieben wurden.

Beachte daher diese nachfolgende Regeln:

2.1. Prämienzahlungs-Dauer muss mit der Vertrags-Dauer ident sein

Einige Versicherungen vertreten die Rechtsmeinung, dass ein Sparplan von vornherein steuerlich als Einmalerlag zu bewerten ist, wenn die Prämienzahlungsdauer von der Vertragsdauer abweicht.

Bei fynup lösen wir diese Situation, indem wir Verträge empfehlen, bei denen die Vertrags-Dauer mit der Prämienzahl-Dauer ident ist, da du im nachhinein die Prämienzahlung ohnehin jederzeit stoppen kannst und die nachträgliche Änderung nach 3 Jahren (siehe 2.4) Vertragslaufzeit zu keiner steuerlichen Umqualifizierung führt.

Diese Vorgehensweise ist aber nur beiprovisionsfreien Fondspolizzen (Nettopolizze) und Verträgen, bei denen Kosten NICHT auf Prämiensummen berechnet werden, zu empfehlen, da nur dann keine Kosten-Nachteile entstehen. Die von uns vorgeschlagenen Nettopolizzen erfüllen diese Voraussetzungen.

Damit ist es auch möglich, dass du die maximale Laufzeit (85. / 90. Lj.) sicherst, wodurch du die steuerlichen Vorteile von Nettopolizzen optimal nutzen kannst.

2.2. Keine Absicht einer Zuzahlungen bei Antragstellung

Wenn du einen Sparplan mit einer Einmalzahlung (Zuzahlung) beantragst, wird der gesamte Vertrag als Einmalerlag geführt. Es gelten die steuerlichen Regeln des Einmalerlags.

Wenn du zum Zeitpunkt deiner Antragstellung eines Sparplans beabsichtigst eine Zuzahlung zu tätigen, kann der gesamte Vertrag auch als Quasi-Einmalerlag umqualifiziert werden. Wie diese Absicht bewiesen werden soll, bleibt jedoch fraglich. Spielst du mit diesem Gedanken, achte bei Vorgesprächen oder Anfragen darauf, dass du keine fixe Absicht kommunizierst.

Es kann auch besser sein, die Einmalzahlung und den Sparplan in zwei Verträge zu trennen – damit schafft man klare Verhältnisse. Bei Einmalzahlungen (Zuzahlungen) ab 30.000 Euro können sogar Kostenvorteile mit getrennten Verträgen entstehen. Frage im Zweifel einfach bei uns an - 30 Minuten Beratung sind gratis.

2.3. Zuzahlungen dürfen Prämien-Summe nicht übersteigen

Übersteigt die Summe aller Zuzahlungen die Summe aller geplanten laufenden Zahlungen (ursprüngliche Prämiensumme), wird eine Nachversteuerung ausgelöst.

Ein Beispiel: Bei einem 100-Euro-Sparplan beträgt die Prämiensumme bei einer Laufzeit von 30 Jahren 36.000 Euro. Du dürftest also insgesamt nicht mehr als 36.000 Euro zusätzlich einzahlen.

Prämien-Indexierungen bleiben bei der Nachversteuerung unberücksichtigt.

2.4. Gleichmäßige Prämien in den ersten 3 Jahren

Die folgenden Fälle betreffen nur die ersten 3 Jahre. Hast du zu Beginn 3 Jahre lang die Prämien konstant bezahlt, kannst du danach ohne steuerliche Konsequenzen deine Zahlungen beliebig reduzieren oder aussetzen.

- Prämienreduktion nicht über 50 % - Beispiel: Einen Sparplan über 100 Euro darfst du in den ersten 3 Jahren bis zu maximal 50 Euro reduzieren. Vorsicht bei zwischenzeitlichen Prämien-Erhöhungen: Wenn du die Prämie etwa nach einem Jahr auf 150 Euro erhöhst, gilt diese Prämie als Bezugspunkt, d.h. du solltest dann nicht weiter, als auf 75 Euro reduzieren.

- Prämienerhöhung nicht mehr als das Doppelte - Beispiel: Einen Sparplan mit 100 Euro darfst du in den ersten 3 Jahren bis zu maximal 200 Euro erhöhen.

- Prämienfreistellung nicht länger als 1 Jahr - Beispiel: Du kannst deinen Sparplan z.B. nach einem Jahr pausieren (prämienfrei stellen) und nach einem Jahr Pause wieder starten.

In Summe empfehlen wir, die laufende Prämie in der Höhe zu wählen, welche du mit Sicherheit in den ersten 3 Jahren konstant halten kannst.

Unsere Tipps auf einen Blick:

- Investiere einmalig nur jenes Kapital, das du in der steuerlichen Frist (10/15 Jahre) mit an Sicherheit grenzender Wahrscheinlichkeit nicht benötigst.

- Starte den Sparplan so, dass du die Höhe der Zahlungen in den ersten drei Jahren nicht ändern musst.

- Wenn du dir bei Zuzahlungen, Teilentnahmen oder einem Rückkauf nicht sicher bist, frage vorher bei der jeweiligen Versicherung schriftlich an oder buche eine Online-Beratung.

- Investiere Zuzahlungen im Zweifelsfall in einen eigenständigen Vertrag, damit der bestehende nicht steuerlich benachteiligt wird.

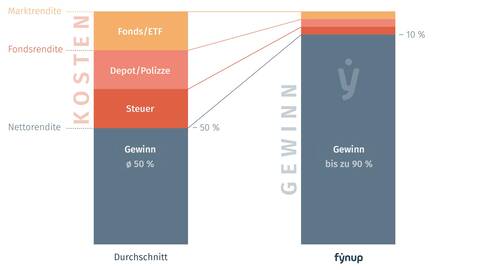

- Lass dir den Steuervorteil nicht durch hohe Kosten zunichtemachen und kaufe provisionsfreie Nettopolizzen.

Steuer-Vorteile bei Lebensversicherungen

Profitiere vom riesigen Steuervorteil bei Lebensversicherungen. Achte aber auf die - in der Regel - hohen Kosten. Kombiniere den Steuervorteil mit günstigen (Provisions-freien) Polizzen und erhöhe deine Netto-Rendite um bis zu 2 %. Damit ist eine Verdoppelu...