Steuer-Vorteile bei Lebensversicherungen

Die Auswirkung der Steuer

- bei Einmalzahlungen

- bei Sparplänen

Vorteil gegenüber Wertpapier-Depots

Ob klassisches Depot bei der Hausbank oder günstige Online-Version: Bei Wertpapier-Depots sind alle Erträge mit 27,5 % KESt besteuert. Mehr als ein Viertel deiner Gewinne frisst die Steuer.

Hier liegt einer der größten Vorteile von Fondspolizzen: Es fallen tatsächlich nur 4 % Versicherungssteuer* auf die Einzahlungen an, sämtliche Gewinne sind steuerfrei!

* Wichtiger Hinweis: Achte auch auf bestimmte steuerliche Regelungen hinsichtlich eventueller Nachversteuerungen

1. Einmalzahlung

- Laufzeit 30 Jahre

- Keine lfd. Zahlung

- € 50.000,00 Einmalzahlung

Diese Gewinn-Verlust-Grafik zeigt 2 mal denselben Fonds

- in Blau in einer provisionsfreien Fonds-Polizze

- in Rot in einem Online-Wertpapier-Depot

Der Steuervorteil der Fondspolizze steigert sich bei positiven Renditen von Jahr zu Jahr und führt langfristig zum doppelten Gewinn.

2. Sparplan

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Diese Gewinn-Verlust-Grafik zeigt wieder 2 mal denselben Fonds

- in Blau in einer Fonds-Polizze

- in Rot in einem Online-Wertpapier-Depot

Der Steuervorteil der Fondspolizze entwickelt sich bei Sparplänen erst nach einigen Jahren, steigert sich bei positiven Renditen von Jahr zu Jahr und erhöht langfristig den Gewinn enorm.

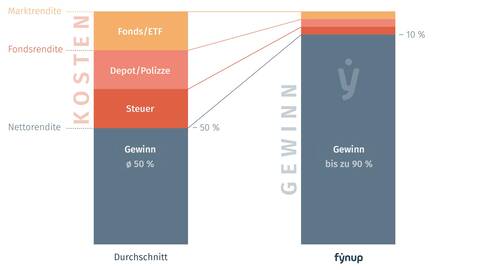

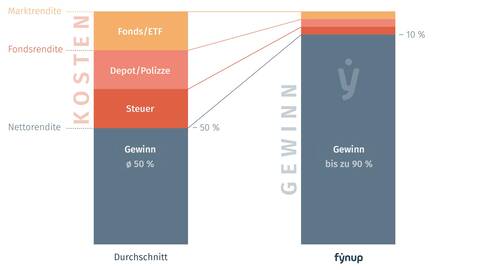

Nutze zum Steuervorteil auch Kostenvorteile!

Die große Gewinn-Differenz in der Grafik oben entstehet aus der Kombination von Kosten- und Steuervorteil. Die Fondspolizze in Blau ist besonders günstig, weil doppelt Provisionsfrei:

- aktiv gemanagte Fonds in Clean-Share Klassen (Provisionsfrei)

- keine Provisionen für Berater (1 % Vermittlungsgebühr für fynup ist eingerechnet)

Bei üblichen Fondspolizzen verringert sich der Gewinn durch doppelte Provisionen (in Fonds und in der Produkthülle) deutlich. Rechne daher immer genau nach und verlasse dich nicht nur auf den Steuervorteil!

Unser Tipp:

- Investiere nur in Kosten-Steuer-Effiziente Produkte

- Achte auf die Qualität und Streuung

- Vereinbare einfach einen Online-Termin bei uns. 30 Minuten sind kostenlos.

Steuer-Optimiert und Kosten-Effizient

Informiere dich über Kosten-Steuer-Effiziente Vorsorgen nach deinen individuellen Wünschen

Wie flexibel ist die Nettopolizze?

Die Nettopolizze ist so flexibel wie dein Leben, wenn du den Vertrag richtig gestaltest. Du kannst die Höhe deines Sparplans ändern, Einzahlungen stoppen, Zuzahlungen machen, Teilentnahmen tätigen oder den Vertrag vorzeitig beenden. Hier erfährst du, was d...