Bei Geldanlage-Produkten wird das Risiko in einer Skala von 1 bis 7 angegeben, welches auf der Einteilung nach dem standardisierten Summary Risk Indicator (SRI) basiert.

Der Risikoindikator SRI wird erst seit 01.01.2023 angewendet und sollte nicht mit dem Vorgänger, dem Synthetischen Risiko und Rendite Indikator (SRRI) verwechselt werden, welcher ebenfalls das Risiko in einer Skala von 1 bis 7 einteilte.

Zu beachten ist, dass der SRI häufig (z.B. Investmentfonds) nur ein Risiko, und zwar dasWertschwankungsrisiko (Volatilität) bewertet. Mit „DEM RISIKO“ wird daher meist lediglich das Wertschwankungsrisiko beschrieben.

Handelt es sich bei einem Produkt um kein Sondervermögen (wie z.B. bei Investmentfonds gemäß InvFG 2011) fließt zusätzlich das Ausfallrisiko(Bonität der Emittent*innen) mit ein. Jedenfalls unberücksichtigt bleiben folgende Risiken:

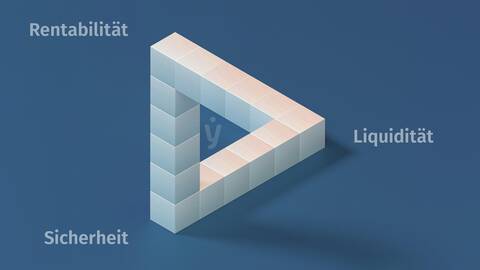

5 Risiken der 5 Anlageklassen für ein gut diversifiziertes Portfolio

Wir betrachten die 5 Anlageklassen nach diesen 5 Risiken und stellen diese ins Verhältnis mit den historischen Renditen und der Inflation. Damit hast du eine gute Grundlage, deinen Vermögensaufbau bzw. dein Vermögen bewusst nach Anlageklassen aufzuteilen und ein gut diversifiziertes, für dich passendes Portfolio zu erstellen.