Wie flexibel ist die Nettopolizze?

Langfristige Stärke und trotzdem flexibel

Die Nettopolizze entfaltet ihre Stärke bei höheren Renditen mit zunehmender Laufzeit. Besonders Kosten-Steuer-Effizient wird die Nettopolizze in der Genussphase mit laufenden Teilentnahmen.

Daher solltest du grundsätzlich deine Nettopolizze, ob zum Aufbau deiner finanziellen Freiheit, Altersvorsorge, Kindervorsorge, etc., möglichst wenig verändern und an deinen Zielen festhalten. Da man aber nicht weiß, welche Überraschungen das Leben bringt, ist die Flexibilität der Nettopolizze ein wichtiger Faktor bei der Produktwahl.

Betrachte Flexibilität immer aus 3 Gesichtspunkten:

- Vertragliche Flexibilität

- Steuerrechtliche Konsequenzen

- Wirtschaftliche Sinnhaftigkeit

1. Vertragliche Flexibilität

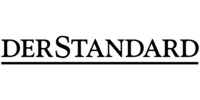

Bei den von fynup vorgeschlagenen Nettopolizzen findest du detaillierte Infos zur vertraglichen Flexibilität auf den Produktseiten. Gehe dazu auf Geld anlegen, gib deine Parameter ein und klicke auf das Produkt unter Polizze.

In den Produktdetails erhältst du detaillierte Informationen mit Angabe der Paragraphen in den Bedingungen hinsichtlich Reduktion, Freistellung oder Erhöhung des Sparplans, Kapitalentnahmen oder Zuzahlungen, Rückkauf (Kündigung), Fondswechsel und mehr.

Hier gelangst du direkt zu den Produktseiten der aktuell besten Nettopolizzen:

- Sparplan der Standard Life, Produkt B-smart Invest SE provisionsfrei

- Sparplan der Merkur-Leben, Produkt 1550 - FL5F 0/0 provisionsfrei

- Einmalzahlung der Standard Life, Produkt ParkAllee SE Tarif N provisionsfrei

- Einmalzahlung der Merkur-Leben, Produkt 1548 - FL5E 0/0 provisionsfrei

2. Steuerliche Konsequenzen

In diesem Video erfährst du, worauf du bei der Vertragsgestaltung achten musst, damit ungeplante Änderungen keine steuerliche Konsequenzen haben.

Im Artikel "Nachversteuerung bei Lebensversicherungen vermeiden: so gelingt's" kannst du detailliert zu Einmalzahlungen und Sparplänen nachlesen.

Buche vor dem Abschluss eine kostenfreie Online-Beratung im Rahmen unseres Starter-Paketes, falls du dir nicht sicher bist oder Fragen offen sind.

3. Wirtschaftliche Sinnhaftigkeit

- Laufzeit 30 Jahre

- Einzahlung € 200,00 monatlich

- Keine Einmalzahlung

Wenn du einen langfristigen Sparplan in einer Nettopolizze (Blau) startest, jedoch zum Beispiel nach 8 Jahren einen unerwarteten Kapitalbedarf hast, ist der Kosten-Steuer-Nachteil zu einem Online-Depot (Rot) bei 6 % Marktrendite überschaubar.

Bei Einmalzahlungen solltest du aber jedenfalls die steuerliche Frist von 10 bzw. 15 Jahren einhalten um steuerliche Konsequenzen zu vermeiden. Ab diesen Laufzeiten hat die Nettopolizze klare Kosten-Steuervorteile.

Wesentlich für die wirtschaftliche Flexibilität sind geringe Kosten und eine saubere Kostenstruktur. Provisionspolizzen verlieren daher die wirtschaftliche Flexibilität als Ganzes. Aber auch Nettopolizzen können Kostenfaktoren enthalten, welche die Flexibilität beeinflussen, achte daher genau auf die Kosten!

Gerade für junge Frauen ist es wichtig, dass sie mit höheren Prämien starten können und die Möglichkeit besteht, diese ohne negativen Folgen jederzeit zu reduzieren oder gänzlich auszusetzen. Daher gilt für Frauen besonders: "Achte auf die Kosten!"

Die Grafik zeigt dieselben Fonds (50 % Templeton Growth, 50 % Carmignac Patrimoine): Blau in der Nettopolizze (Provisionsfreie Fondspolizze), Rot im Online-Depot.

Wertschwankungsrisiko beachten

- Laufzeit 25 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- Hättest du einen Aktienfonds-Sparplan (Blau) vor 25 Jahren begonnen, wärst du – trotz höchster Qualität und geringster Kosten und Steuern – erst nach ca. 12 Jahren durchgehend im Gewinn. Aus wirtschaftlicher Sicht ist bei Kapitalentnahmen in den ersten 15 Jahren das Wertschwankungsrisiko zu beachten.

- Bei Anleihen (Gelb) ist das Wertschwankungsrisiko geringer, aber auch vorhanden, wie das Jahr 2022 zeigt.

Maximale Laufzeit für maximale Flexibilität

Mit der maximalen Laufzeit schaffst du dir maximale Flexibilität und Vorteile:

- Flexible Anlagestrategie in der Entnahmephase

- Flexible Zeitpunkte von Teilentnahmen

- Steuervermeidung einer Rentenzahlung

- Kostenvermeidung für Neuanlage

- Chance auf hohe Renditen

- Risikovermeidung durch verteile Zeitpunkte der Entnahmen

Du kannst innerhalb der Vertragslaufzeit frei über deine Anlagestrategie entscheiden und jederzeit flexibel Teilenahmen tätigen. Damit bleibst du flexibel und vermeidest Steuern, welche bei einer Rentenzahlungen ab Überschreitung des kapitalisierten Wertes zu Rentenbeginn zum tragen kämen.

Wenn die Vertragslaufzeit nur bis zum Pensionsantritt gestaltet wird, musst du dich zu diesem Zeitpunkt für die Rentenzahlung oder die Kapitalauszahlung entscheiden. Bei der Wahl einer Rente verlierst du jede Flexibilität hinsichtlich Anlagestrategie, Teilentnahmen bei unerwarteten Kapitalbedarf sind nicht möglich. Bei einer Kapitalauszahlung entstehen bei der Wiederanlage neuerliche Kaufkosten, landet das Kapital auf einem Sparbuch verlierst du Rendite-Chancen. Mit langen Laufzeiten vermeidest du also neuerliche Kaufkosten und sicherst dir Chancen auf höhere Renditen (siehe folgende Grafik).

Mit einer maximalen Laufzeiten reduziert auch das Ausstiegsrisiko, da du nicht gezwungen bist, das Kapital zu einem bestimmten Zeitpunkt (Pensionsantritt) zu entnehmen.Wäre dein Vertrag zum Beispiel am 01. April 2020 in der Corona-Krise abgelaufen, wären Aktienfonds automatisch zu einem ungünstigen Zeitpunkt verkauft worden. Nur wenige Woche später waren an den Börsen teilweise wieder Höchststände.

ACHTUNG: Empfehlung gilt nur für provisionsfreie Nettopolizzen. Bei Provisionspolizzen erhöhen lange Laufzeiten die Kosten enorm. Ache daher immer auf die Kosten!

Auswirkung maximaler Laufzeit mit maximaler Flexibilität

- Laufzeit 50 Jahre

- Einzahlung € 150,00 monatlich 30 Jahre

- Keine Einmalzahlung

- Entnahme: € 2.000 monatlich ab 31. Jahr

Diese Berechnung zeigt die Entwicklung eines Aktienfonds mit einem Sparplan über 30 Jahre und anschließender Entnahme von monatlich 2.000 Euro

- Blau, Nettopolizze: Durch geringe Kosten und Steuern waren die Nettogewinne in der Genussphase höher als die Entnahmen. Trotz 2.000 Euro monatlicher Entnahmen (in 20 Jahren 480.000 Euro) ist das Vermögen sogar angewachsen.

- Gelb - Provisionspolizze: Einzig durch höhere Kosten für Provisionen wurde das Vermögen nach rd. 20 Jahren aufgebraucht. Steuerlich besteht kein Unterschied.

- Rot - Online-Depot: Das Vermögen war bereits nach rund 10 Jahren aufgebraucht. Dafür gibt es zwei Gründe: 1. Auch in der Genuss-Phase werden Gewinne erzielt. Gewinne, die durch die Kapitalertragssteuer (KESt.) um 27,5 % geschmälert werden. Die KESt. wird Großteils erst bei der Entnahme fällig. 2. Auch Online-Banken erhalten Provisionen aus Fondskosten (Kick-Backs).

Anlagestrategie flexibel und kosten-steuerfrei ändern

- Laufzeit 45 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Mit langen Laufzeiten kannst du auch während der Genussphase die Wahl der Anlagestrategie selbst-bewusst bestimmen. Ob nur in Aktien (Blau), nur in Anleihen (Gelb) oder einen Mix aus beiden, du solltest dein Risiko-Ertragsprofil auch in der Genussphase bestimmen können. Die Auswirkung dieser Entscheidung ist enorm.

Ein Fondswechsel innerhalb der Nettopolizze ist übrigens kostenfrei und steuerneutral. Ein großer Vorteil zu Bankdepots, bei denen mit einem Fondswechsel die 27,5 % Kapitalertragssteuer ausgelöst wird und damit Erträge empfindlich schmälert.

Zusammenfassung

- Die Nettopolizze zeigt langfristig ihre Stärken, ist jedoch auch flexibel.

- Betrachte Flexibilität Vertraglich, Steuerlich und Wirtschaftlich

- Maximale Laufzeit bringt maximale Flexibilität in der Genussphase

- Maximale Laufzeit ermöglicht flexible Anlagestrategie

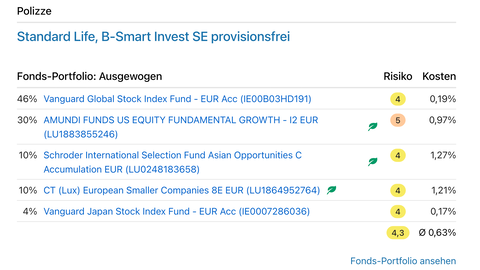

Kosten-Steuer-Effizienz

Österreicher*innen sparen fleißig, lassen sich aber mehr als die Butter vom Brot nehmen. Im Schnitt gehen bei der Vorsorge 50 % vom Gewinn durch zu hohe Kosten verloren. Hier erfährst du, WIE du deine Kosten-Steuer-Effizienz verbesserst und damit deinen Gew...