Die Doppel-Nettopolizze - Vorteile und konkrete Vergleiche

Mit einem Klick direkt zum Thema

- Was ist die Doppel-Nettopolizze?

- Vortrag beim Wirtschaftsmagazin GEWINN

- Mehr Gewinn durch weniger Kosten

- Mehr Gewinn durch höhere Marktrenditen

- Vorteile der Doppel-Nettopolizze in der Sparphase

- Vorteile der Doppel-Nettopolizze in der Genussphase

- Warum bieten andere nicht die Doppel-Nettopolizze an?

- Webinar-Aufzeichnung: Testsieger Doppel-Nettopolizze

- Deine nächsten Schritte

Was ist die Doppel-Nettopolizze?

Die Doppel-Nettopolizze ist eine Kombination aus Nettopolizzen mit Clean-Shares und ETFs. Diese Produkte haben eines gemeinsam: Sie sind provisionsfrei und damit extrem günstig. Provisionsfreie Produkte sorgen für höhere Nettorenditen und mehr Gerechtigkeit, daher nennen wir sie auch "Die 3 Musketiere der Geldanlage".

Clean-Shares sind Tranchen aktiv gemanagter Fonds ohne Provisionen. Sie werden auch institutionelle Fonds genannt, weil normalerweise nur Institutionen oder Großinvestoren ab 1 Mio. oder 5 Mio. Euro Anlagevolumen diese besonders günstigen Fonds-Tranchen kaufen können. Durch die geringeren Kosten erzielen Clean-Shares auch häufig höhere Nettorenditen als passiv verwaltete ETFs.

ETFs (Exchange Traded Funds), oder auf Deutsch "börsengehandelte Fonds", sind Investmentfonds, die an der Börse wie Aktien gehandelt werden und einen bestimmten Index oder Markt nachbilden. Sie sind besonders günstig und sind ebenfalls provisionsfrei.

Nettopolizzen sind provisionsfreie Fondesgebundene Lebensversicherungen (Fondspolizzen) - Nettopolizzen sind quasi das Pendant zu Online-Depots. Allerdings können Nettopolizzen - anders als Online-Depots - nicht direkt, sondern nur über Finanzberater abgeschlossen werden.

fynup ermöglicht als unabhängiger, digitaler Finanzberater in Österreich erstmals den günstigen und bequemen Online-Abschluss steueroptimierter, provisionsfreier Doppel-Nettopolizzen. Die beste langfristige Geldanlage Österreichs.

Vortrag beim Wirtschaftsmagazin GEWINN

Auf Einladung des Wirtschaftsmagazins GEWINN referierte fynup CEO Wolfgang Staudinger auf der großen Geld-Bühne der GEWINN Messe über den Geheimtipp Nettopolizze.

Vor fachkundig interessiertem Publikum stellte er die 3 Musketiere der Geldanlage vor. Hier kannst du die Aufzeichnung des spannenden Vortrags nachsehen.

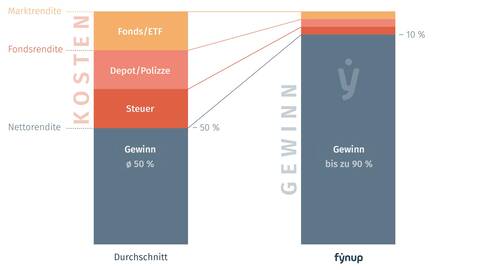

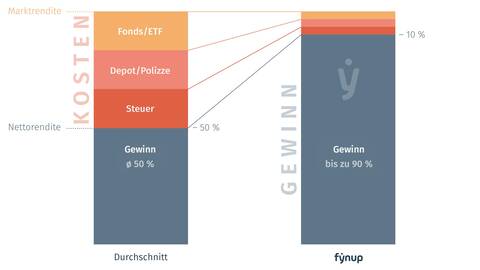

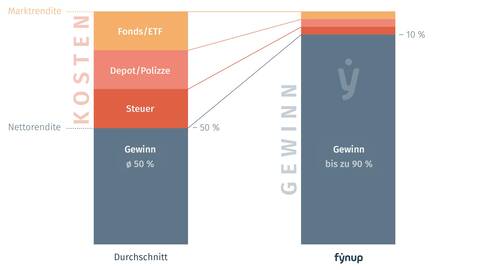

Mehr Gewinn durch weniger Kosten

Du kannst Fonds und ETFs entweder in einem Bankdepot (Hausbank, Onlinebank, Neo-Broker) kaufen oder in einer Fondspolizze (Versicherung). Weil die beiden Produkthüllen (Bankdepot oder Fondspolizze) in Österreich unterschiedlich besteuert werden, müssen für einen Gesamtkostenvergleich alle drei Ebenen berechnet werden.

Zudem wird in Österreich üblicherweise für die Beratung nicht direkt mit Honorar, sondern indirekt über unterschiedlich hohe Provisionen aus den Produkten bezahlt. Ein Gesamtkostenvergleich ist daher unumgänglich, aber leider nicht üblich in Österreich.

Die höchsten Nettorenditen erreichst du nur, wenn du alle 3 Ebenen optimierst:

- Ebene: Provisionsfreie ETFs und Clean-Shares

- Ebene: Provisionsfreie Fondspolizzen (Nettopolizzen)

- Ebene: Kapitalertragssteuerfreie Gewinne (Polizze statt Depot)

Lass dir den Steuervorteil einer Polizze nicht durch unnötig hohe Kosten nehmen. Kaufe Nettopolizzen und vermeide hohe Provisionen. Wie wichtig das ist, zeigt diese Grafik:

Nettopolizze vs. Provisionspolizze

- Laufzeit 30 Jahre

- Einzahlung € 200,00 monatlich

- Keine Einmalzahlung

- Blau: Provisionsfreie Doppel-Nettopolizze mit 50 % ETFs und 50 % Clean-Shares (provisionsfreie Fonds).

- Gelb: Provisionspolizze mit laufenden Abschlusskosten (ungezillmert) und 50 % ETFs / 50 % Fonds mit Provisionen.

- Rot: Provisionspolizze mit einmaligen Abschlussprovision in den ersten 5 Jahren (gezillmert) und 100 % Fonds mit Provisionen, da ETFs nicht angeboten werden.

Diese Vergleichsrechnung zeigt den Ergebnisunterschied durch unterschiedliche Kosten, welche vor allem für die unterschiedliche Vergütung der Vermittlung entstehen.

Mehr Gewinn durch höhere Marktrenditen

- Laufzeit 15 Jahre

- Keine lfd. Zahlung

- € 100.000,00 Einmalzahlung

- Blau: aktive Clean-Share-Tranche: Amundi Fds.Pioneer U.S.Fu.Gr.I2 EUR

- Rot: passiver ETF/Indexfonds: Vanguard U.S. 500 Stock Index Fund EUR

Beide Fonds investieren in den USA. Der aktive Fonds (Blau)erzielte eine deutlich höhere Rendite an den Märkten (Rendite VOR Abzug der Kosten, Grafik links oben) als der passive Indexfonds (Rot).

Da die Kosten des aktiven Fonds (Blau) nur um rund 0,6 % höher sind als der ETF (Rot), kommt dieser Renditevorteil auch bei Konsument:innen an. Die blaue und rote Linie zeigen die Renditen der beiden Fonds NACH Abzug aller Kosten und Steuern in derselben Nettopolizze.

Rund 90 % aller aktiv gemanagten Fonds in üblichen Retail-Tranchen erzielten hingegen nach Abzug aller Kosten deutlich geringere Renditen als passive ETFs (Rot). Mit Clean-Shares wird sozusagen das provisionsfreie System der ETFs/Indexfonds auf aktiv gemanagte Fonds übertragen.

Vorteile der Doppel-Nettopolizze in der Sparphase

- Laufzeit 15 Jahre

- Keine lfd. Zahlung

- € 100.000,00 Einmalzahlung

- Blau: Doppel-Nettopolizze, Clean-Shares und ETFs

- Gelb: Online-Depot mit einem passiven ETF

- Rot: Hausbank-Depot mit aktiv gemanagten Fonds in einer Retail-Tranche

Analyse und Vergleich der Sparphase:

Der angebotene aktiv gemanagte Fonds der Hausbank (Rot) kostet pro Jahr rd. 1,65 % Rendite. Von diesen laufenden Kosten wird ein Teil als Provisionen (Kick-Backs) an die Hausbank vergütet. Kosten die für Konsument:innen schwer ersichtlich sind, zumal auch Ausgabeaufschläge des Fonds und Depotgebühren verrechnet werden. Durch hohe Kosten und geringerer Marktrendite (Grafik links oben) wurden nach Abzug aller Kosten und Steuern die deutlich geringsten Nettoergebnisse erzielt.

Ein globaler ETF (Gelb) erzielte im Vergleichszeitraum höhere Marktrenditen (Grafik links oben). In Kombination mit wesentlich geringeren Kosten (keine Provisionen aus dem ETF, keine Depotgebühren, keine Ausgabeaufschläge) beträgt der Nettogewinn bei deutlich mehr als dem Doppelten im Vergleich zu Rot.

Die Doppel-Nettopolizze (Blau) erzielten die mit Abstand höchsten Nettogewinne aus der Kombination höherer Marktrenditen durch Clean-Shares und ETFs (Grafik links oben) und geringsten Kosten mit optimierten Steuern durch provisionsfreie Nettopolizzen.

Vorteile der Doppel-Nettopolizze in der Genussphase

- Laufzeit 30 Jahre

- Keine lfd. Zahlung

- € 100.000,00 Einmalzahlung

- Entnahme: € 2.500 monatlich ab 11. Jahr

- Blau: Doppel-Nettopolizze, Clean-Shares und ETFs

- Gelb: Online-Depot Online-Depot mit einem passiven ETF

- Rot: Hausbank-Depot mit aktiv gemanagten Fonds in einer Retail-Tranche

Analyse und Vergleich von Hans, 50 - ein Fall aus der Praxis:

Hans ist 50 Jahre und möchte in 10 Jahren ein möglichst hohes Kapitaleinkommen haben, damit er frühzeitig die Arbeit beenden und seinen Hobbys (Bergwandern, Urlaube, ...) nachgehen kann. Er hat dafür einen Betrag 100.000 Euro angespart.

Wir machen eine Zeitreise und nehmen an, Hans hätte vor 15 Jahren 100.000 Euro investiert und nach 10 Jahren (ab dem 11. Jahr) monatlich 2.400 entnommen. Wo würde er heute mit den 3 Investments stehen und wie sind die Zukunftsprognosen:

- Hausbank (Rot): Mit dem angebotenen Fonds wäre das Kapital nach kurzer Zeit durch die Entnahmen aufgebraucht. Die vergleichsweise geringe Marktrendite (Grafik links oben), hohen Kosten und Steuern sorgten für einen relativ raschen Kapitalverzehr.

- Onlinebank (Gelb): Durch die höheren Marktrenditen des globalen ETF und geringen Kosten hätte Hans um rund 6 Jahre länger Kapital für regelmäßige Entnahmen, auch wenn künftig "nur" 7 % Marktrendite berechnet wird.

- Doppel-Nettopolizze (Blau): Bei 7 % Marktrendite werden die Entnahmen aus den Gewinnen finanziert, das Kapital bleibt erhalten.

Fazit:

Hans sieht heute, dass es einen riesengroßen Unterschied macht, in welchem Fonds/ETF er investiert und vor allem wo er die Fonds/ETFs kauft - bei seiner Hausbank, bei einer Online-Bank oder in einer Nettopolizze. Mit der Doppel-Nettopolizze könnte Hans höhere Beträge entnehmen oder das Vermögen an seine Kinder/Enkel weitergeben.

Auch dafür bietet die Doppel-Nettopolizze sehr kostengünstige und variantenreiche Möglichkeiten. Informiere dich dazu im Artikel oder in einer kostenlosen Erstberatung.

Warum bieten andere nicht die Doppel-Nettopolizze an?

Damit du Informationen, Beratungen und Angebote richtig einordnen kannst, ist es wichtig dein Gegenüber richtig einzuordnen:

- Wenn du dich von der Gruppe links unten beraten lässt, darfst du dir keinen objektiven Marktvergleich erwarten. Du bezahlst die Dienstleistung der Beratung über (meist intransparente) Provisionen.

- Die Gruppe links oben ist zum objektiven Marktvergleich verpflichtet, haben aber einen großen Handlungsspielraum. Es werden fast ausschließlich Produkte mit Provisionen vermittelt, Honorarberatung ist so gut wie nicht vorhanden.

- Die Gruppe rechts unten wird von Finfluencern beworben, ist den Gruppen links digital überlegen und daher günstiger. Leider wird kein unabhängiger Marktvergleich und auch keine Vermittlung von Nettopolizzen angeboten.

- fynup schließt diese Marktlücke und positioniert sich als einziger rechts oben. fynup erstellt vollständige Vergleichsrechnungen von Fonds/ETFs mit Depots und Polizzen inkl. der in Österreich gravierenden steuerlichen Auswirkung. fynup erstellt auch als erster Vergleichsrechnungen über die gesamte Investitionsdauer, der Spar- und Genussphase. Und fynup vermittelt Nettopolizzen mit Clean-Shares und ETFs zu einem sehr günstigen Honorar bequem und günstig online.

Webinar-Aufzeichnung: Testsieger Doppel-Nettopolizze

Nutze diese kostenfreie Information. Damit ersparst du dir Beratungskosten. Und du weißt noch besser, warum du keine Geldanlageprodukte mit Provisionen kaufen solltest. Überblick mit Zeitmarken:

- 02:25 Kosten allgemein

- 05:54 Kosten Sparplan

- 22:58 Kosten Einmalzahlung

- 28:12 Fondsauswahl

- 33:45 Kundenportal

- 36:00 Flexibilität (Vertraglich, Steuerlich, Wirtschaftlich)

- 53:00 Strategisch einsteigen, strategisch aussteigen

- 57:38 Vertragsgestaltung (Kinder-, Enkelvorsorge)

- 1:02:53 Wunder Zinses-Zins (Passives Einkommen)

- 1:03:54 Wie sicher ist eine Nettopolizze

- 1:07:17 Beratung, Abschluss, Betreuung

- 1:09:08 Die nächsten Schritte

Deine nächsten Schritte

- Wenn alle Fragen geklärt sind, kannst du die günstigste Doppel-Nettopolizze Österreichs jetzt bequem online abschließen. Geh zu Investieren, gib deine Parameter ein und klicke am Ende auf "Jetzt online kaufen". Damit wird der Bestellprozess gestartet.

- Wenn du noch Fragen hast, buche eine persönliche Online-Beratung. Wir unterstützen dich gerne.

- Falls du bereits Angebote oder bestehende Finanzprodukte hast, kannst du diese mit fynup einfach selbst prüfen oder von unseren Experten prüfen lassen. Wir geben konkrete Handlungsempfehlungen, wie du am Besten vorgehen solltest.

Hol dir unabhängigen Rat

Sichere dir jetzt deine persönliche Online-Honorarberatung – die ersten 30 Minuten sind kostenlos

Geheimtipp Doppel-Netto-Polizze

2 % mehr Rendite pro Jahr – klingt nach wenig, kann aber dein Leben verändern. Denn über Jahrzehnte bedeutet das zehntausende Euro mehr auf deinem Konto – allein durch geringere Kosten und Steuern. Genau das ist mit der Doppel-Netto-Polizze möglich. Wolfgan...