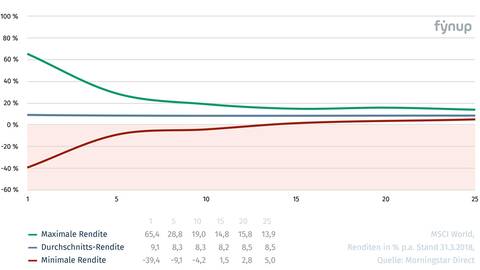

In den letzten 50 Jahren haben Aktieninvestoren noch nie einen Verlust erlitten, wenn sie länger als 15 Jahre durchgehalten haben (MSCI World, vor Abzug von Kosten). Die rote Linie zeigt die minimale Rendite in verschiedenen Zeiträumen. Ab 15 Jahren ist das schlechteste Ergebnis mit 1,5 % bereits positiv. Bei 25 Jahren liegt die minimale Rendite schon bei 5 %. Durchschnittlich lag die Rendite immer über 8 % pro Jahr (Blau). Zeit spielt daher eine entscheidende Rolle für die Auswahl der Anlageklasse!

Ein Sparplan reduziert das Einstiegsrisiko

Wenn du mit einem Sparplan investierst, gleichen sich die Einkaufspreise mit dem Durchschnittskosteneffekt (Cost-Average-Effect) noch besser aus. Berücksichtige, dass günstige Preise (fallende Aktienkurse) gut für dich sind, solange du Käufer bist. Mit einem Sparplan bist du zunächst über lange Zeit Käufer, es ist also gut, wenn die Preise fallen. Es ist vergleichbar mit Sonderangeboten im Supermarkt: Werden gute Waren mit 50 % Rabatt angeboten, ist es ein guter Zeitpunkt zu kaufen.

Einmalig investieren mit Strategie

Wenn du mit einem einmaligen Betrag investierst, solltest du mit einer Strategie vorgehen um das Einstiegsrisiko zu reduzieren.

Rechne mit der Genussphase

Die Investitions-Zeit besteht meist aus 2 Phasen: Der Spar-Phase UND der Genuss-Phase. Das gilt natürlich nur, wenn du das Ersparte nicht auf einen Schlag ausgibst, sondern über einen längeren Zeitraum. Damit reduzierst du das Wertschwankungsrisiko enorm, da zum einen der Zeitraum verlängert wird und zum zweiten das Risiko schlechter Kurse (Preis) beim Verkauf komplett wegfällt.

Auf die Frage: „Was, wenn die Aktienkurse im Keller sind, wenn ich Geld benötige?“ antworten wir: „Wenn du nicht das gesamte Ersparte auf einmal ausgibst, sondern über einen langen Zeitraum, brauchst du keine Angst vor dem Zahltagzu haben. Die meisten sparen um später über einen langen Zeitraum mehr Geld zur Verfügung zu haben.“

Kümmere dich nicht um Kurse

Mit der Kombination Sparplan und regelmäßige Entnahmen in der Genuss-Phase ist nur mehr die durchschnittliche Rendite entscheidend, Wertschwankungen spielen eine untergeordnete Rolle. So nutzt du hohe Rendite-Chancen mit geringem Risiko.